La semana pasada falleció Charles Thomas Munger a los 99 años de edad, un inversor icónico, reconocido por su filosofía de inversión y por ser la mano derecha de Warren Buffett. Sus palabras sobre los mercados financieros, la psicología del inversor y la vida, han sido citadas y compartidas continuamente durante años.

Quién fue Charlie Munger?

Fue un empresario, inversor y filántropo estadounidense.

Charlie comenzó su carrera enfocándose en la abogacía, estudiando en Harvard Law School y co-fundando su propia firma legal. Luego -de 1962 a 1975- gestionó su propia firma de inversión Wheeler, Munger & Co obteniendo retornos anualizados de 19.8%, mientras que el índice Dow Jones logró un 5% en el mismo periodo.

Recién en 1978, ya con más de 50 años, Charlie asumió el rol de vicepresidente de Berkshire Hathaway y su influencia en la empresa y en Warren Buffett, logró resultados exorbitantes. Unos USD 1.000 invertidos en 1978 en Berkshire Hathaway hubieran resultado en USD 3.962.820 en 2022.

A lo largo de los años, sus ideas y comentarios han resonado a lo largo de la industria financiera. Las asambleas anuales de Berkshire Hathaway se transformaron en un momento folklórico donde inversores de todas partes del mundo escuchaban atentamente como Charlie y Warren hacían sentido de sus inversiones y de lo que estaba ocurriendo en los mercados financieros.

Creo que muy poco de las ideas de Charlie Munger llegan a esta región del mundo.

Les comparto 6 enseñanzas que nos dejó este gran inversor:

: INVERTIR EN EMPRESAS DE CALIDAD :

“Over the long term, it’s hard for a stock to earn a much better return than the business which underlies it earns. If the business earns 6% on capital over 40 years and you hold it for that 40 years, you are not going to make much difference than a 6% return – even if you originally buy it at a huge discount. Conversely, if a business earns 18% on capital over 20 or 30 years, even if you pay an expensive-looking price, you’ll end up with one hell of a result” 1

Charlie siempre sostuvo que hace sentido pagar un precio superior por una empresa de calidad. En vez de comprar una empresa en problemas y esperar que haya un cambio, Charlie intentó invertir en empresas que tengan un alto retorno sobre el capital invertido. En el largo plazo, si una empresa logra invertir su capital disponible a una tasa superior a la de su costo de capital, la empresa está creando valor. Si no la hace, cada minuto que pasa la empresa está destruyendo valor para el accionista.

La cita “a great business at a fair price is superior to a fair business at a great price” 2es atribuida normalmente a Buffett, pero fue Charlie quien realmente lo dijo. Las buenas empresas normalmente tienen valuaciones más altas que el promedio, pero hace sentido pagar por la calidad.

: NO DIVERSIFICAR SI NO ES NECESARIO :

“(Modern investment management students) learn that the whole secret of investment is diversification, that is the mantra. They’ve got it exactly backward. The whole secret of investment is to find places where it’s safe and wise to non diversify. It’s just that simple. Diversification is for the know-nothing investor, it’s not for the professional.” 3

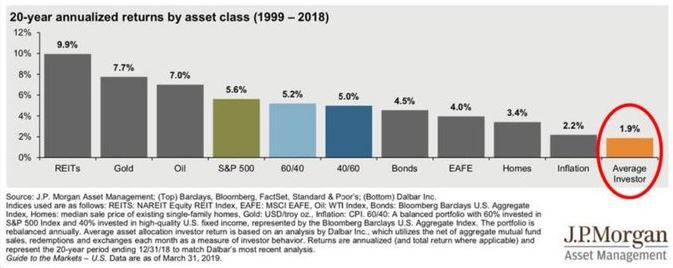

Cuando hablamos de invertir en acciones a largo plazo, mucho se habla de los beneficios de la diversificación. Charlie creía que la diversificación es algo fácil de obtener y que sirve para aquellos inversores no profesionales, los cuales pueden diversificar a través de un índice como el S&P 500 y también en el momento en el cual invierten, mediante compras programadas.

En cambio, el inversor profesional -por ejemplo, un portafolio manager de un fondo de inversión- debería buscar oportunidades donde tiene las chances a su favor y concentrar allí sus inversiones.

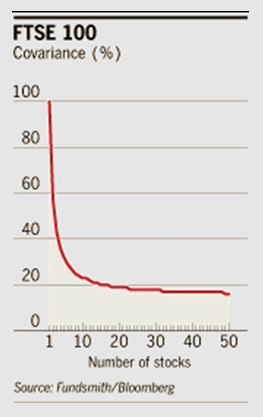

Los datos apuntan a que los beneficios de diversificación ya no mejoran cuando incrementamos mas allá de 25 acciones, y sin embargo, cada nueva inversión significa una empresa más a la cual seguir, estudiar y entender.

A su vez, cuantas más acciones tengamos más parecido va ser el rendimiento al de los índices, con lo cual no hace sentido el costo mental ni transaccional implícito.

: TENER PACIENCIA :

“The big money is not in buying or selling, but in the waiting.” 4

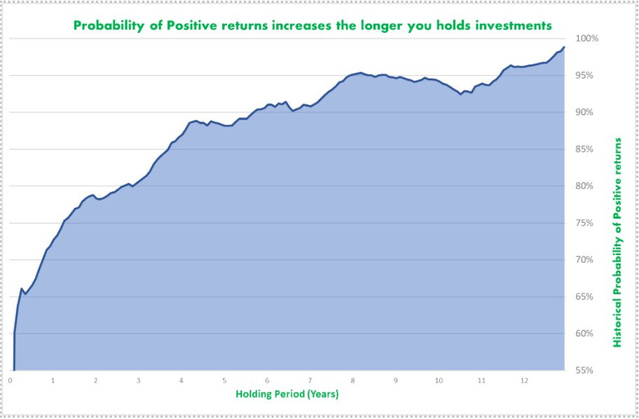

Charlie siempre sostuvo que la primera regla para lograr el interés compuesto es no interrumpir innecesariamente la inversión y que no se necesita ser brillante para hacer dinero invirtiendo en los mercados financieros, sino tener un horizonte temporal más largo que el resto. No podemos controlar la dirección del mercado, pero sí podemos controlar nuestras expectativas. La forma más fácil de aumentar la probabilidad de éxito es alargar el plazo de la inversión.

: SER TEMPERAMENTAL :

“If you’re not willing to react with equanimity to a market price decline of 50% two or three times a century, you’re not fit to be a common shareholder and you deserve the mediocre result you’re going to get.” 5

Morgan Housel, autor de The Psychology of Money, opina que la volatilidad de las acciones es el “precio” que los inversores deben pagar si quieren lograr buenos retornos en el largo plazo. Charlie compartía esta mentalidad y confiaba que había que pagar este precio. Opinaba que hay inversores muy inteligentes, pero que no logran sus objetivos de inversión por su falta de temperamento al enfrentarse a la volatilidad.

: INVERTIR DENTRO DE TU CÍRCULO DE COMPETENCIA :

“We have three baskets for investing: yes, no, and too tough to understand.” 6

Charlie no tenía problemas en dejar pasar inversiones si es que no entendía el negocio. En un mundo donde recibimos nuevas ideas de inversión continuamente, esta cualidad se vuelve muy valiosa.

Otra característica interesante que tenía Charlie era invertir los problemas difíciles; pensarlos al revés. De esta forma, en vez de buscar razones por las cuales invertir en una empresa, a veces es mejor buscar las razones por las cuales no tiene sentido invertir. El hecho de no entender del todo la empresa ya era un motivo válido para Charlie.

: APRENDER CONTINUAMENTE :

“Spend each day trying to be a little wiser than you were when you woke up.” 7

Charlie Munger y Warren Buffett son conocidos por dedicar mucho tiempo de cada día a simplemente sentarse a leer y pensar, algo que es infrecuente en el mundo empresarial de hoy en día.

Un cuento interesante es cuando una mala cirugía lo dejó ciego de un ojo, con el potencial de quedar totalmente ciego algún día. Frente a esta situación, la respuesta de Charlie fue “It’s time for me to learn Braille!”. Una demostración de su optimismo y su obsesión con aprender, cada día que vivió.

Charlie Munger ha sido admirado no solo por sus habilidades como inversor, sino también por su enfoque de vida integral y su ética.

Charlie Munger (1924 – 2023) Q.E.P.D.

Ec. Manuel Bordaberry

mbordaberry@paullier.com

______________________

1. A largo plazo, resulta difícil que una acción obtenga un rendimiento mucho mejor que el negocio que la respalda. Si el negocio genera un 6% de rendimiento sobre el capital durante 40 años y lo mantienes durante ese periodo, no lograrás obtener mucho más que un rendimiento del 6%, incluso si inicialmente lo compras con un gran descuento. En cambio, si un negocio genera un 18% de rendimiento sobre el capital durante 20 o 30 años, incluso si pagas un precio que parece caro, terminarás con un resultado extraordinario.

2. Un gran negocio a un precio justo es superior a un negocio regular a un precio excelente.

3. El verdadero dinero no está en comprar o vender, sino en la espera.

4. Si no estás dispuesto a reaccionar con ecuanimidad ante una disminución del 50% en el precio del mercado dos o tres veces por siglo, no estás capacitado para ser un accionista común y mereces el resultado mediocre que obtendrás

5. Tenemos tres categorías para invertir: sí, no y demasiado difícil de entender.

6. Los estudiantes modernos de gestión de inversiones aprenden que todo el secreto de la inversión es la diversificación, ese es el mantra. Lo tienen completamente al revés. Todo el secreto de la inversión es encontrar lugares donde sea seguro y sabio no diversificar. Es tan simple como eso. La diversificación es para el inversor que no sabe nada, no para el profesional.”

7.Pasa cada día tratando de ser un poco más sabio de lo que eras cuando te despertaste.

8. ¡Es tiempo de que aprenda Braille!