2024: Invertir como un optimista, Prepararse como un pesimista.

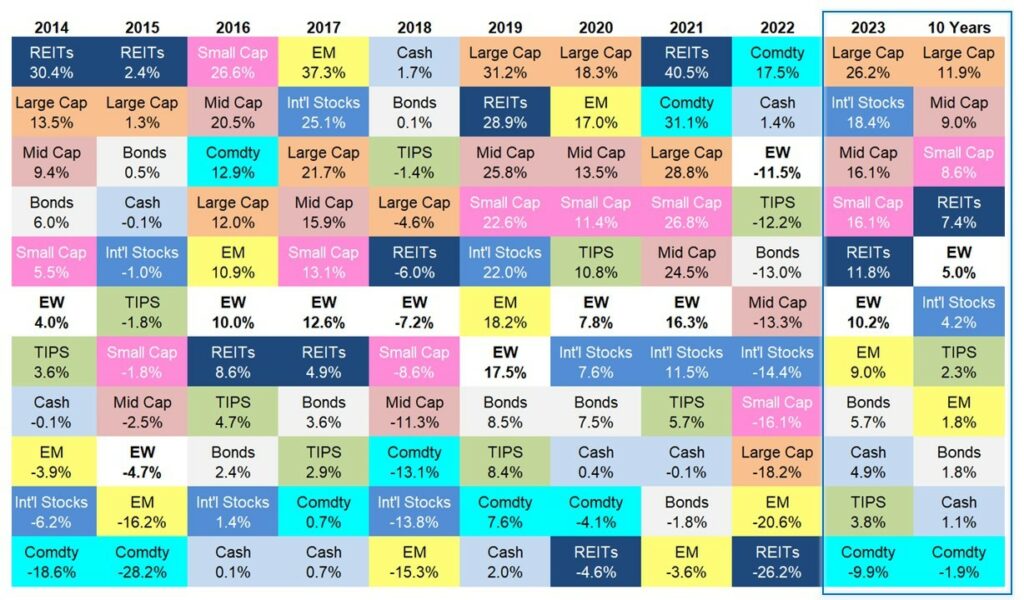

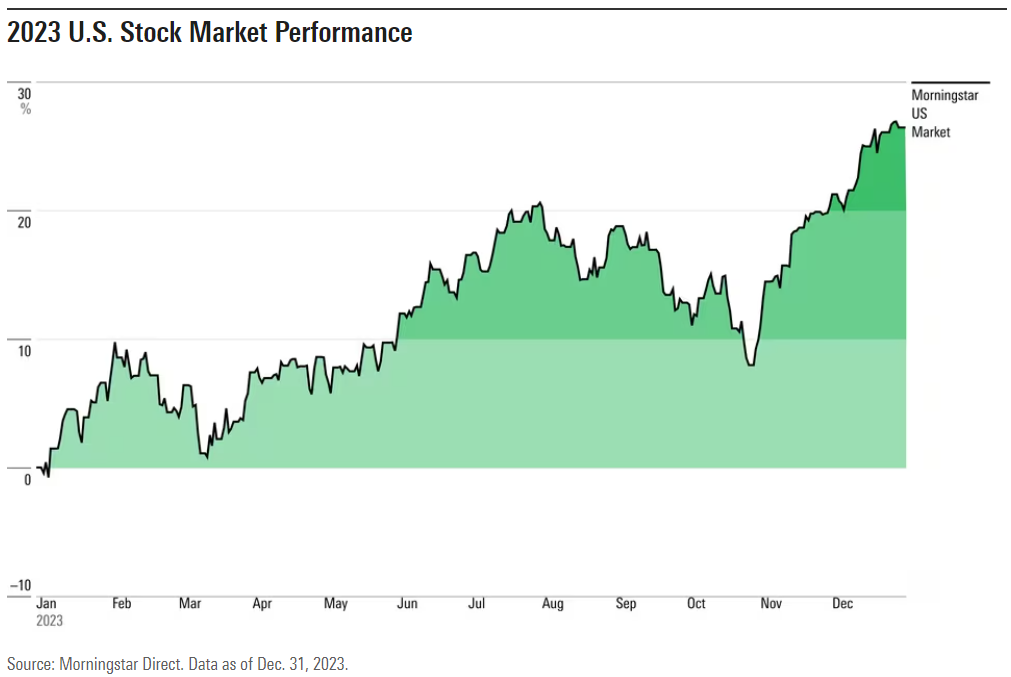

Comienza el 2024 y queda atrás lo que fue el 2023 en los mercados financieros. Como referencia, así fue el comportamiento de cada asset class en el 2023, y en los últimos 10 años:

Fuente: A Weatlh of Common Sense

Lo que este año vuelve a confirmar es, lo difícil que es hacer pronósticos de corto plazo, tanto en los mercados como en la macroeconomía. Algunos ejemplos:

– A principio de año, el 85% de los economistas de una encuesta en EE.UU. pronosticaban que estaríamos en una recesión en algún momento del 2023, ya que la FED no iba a lograr reducir la inflación sin un golpe duro en la economía. No ocurrió.

– Hace 12 meses, se creía que la FED estaría comenzando un nuevo ciclo, con rebajas en la tasa de interés en el 2023. No ocurrió.

– Hace 6 meses, se creía que quedaba todavía un alza de tasas adicional en el 2023. No ocurrió.

Como dijo Charlie Munger sobre la macroeconomía: “If you’re not a little confused by what’s going on, you don’t understand it.”1

A medida que corren los primeros días del 2024, comienzan los nuevos pronósticos por parte de analistas y gestoras de inversión. En general, se comparte una perspectiva de “Goldilocks”2: la inflación se está moviendo en la dirección correcta, nuevas alzas de tasas no serán requeridas, tendremos un “soft landing” en el cual no habrá ninguna recesión relevante, eventualmente la FED bajará las tasas y todo esto es muy bueno para la economía y los mercados.

Este ambiente es ideal para las inversiones tradicionales en renta variable y en renta fija. Además, las tasas continúan altas; podemos colocar el cash a más del 5% y podemos acceder a rendimientos históricamente similares al de las acciones en el mercado de high yield, probablemente con menor volatilidad.

Pero debemos tener en cuenta que el riesgo es lo que no vemos, como lo fue la pandemia en el 2020, la burbuja inmobiliaria en el 2008 o el ataque a las Torres Gemelas en el 2001. Los daños más grandes suceden cuando nadie los espera, y según Howard Marks -cofundador de Oaktree Capital Management-, un importante efecto a tener en cuenta sobre la actual expectativa de Goldilocks es, que da lugar a la desilusión.

Por definición si el riesgo es lo que no vemos no hay mucho para hacer. Sin embargo, Morgan Housel plantea dos posibles soluciones en su nuevo libro Same As Ever:

PREPARARSE COMO CALIFORNIA SE PREPARA PARA UN TERREMOTO

California sabe que un terremoto va a ocurrir. No sabe cuándo, ni dónde ni de qué tamaño será. Sin embargo, las casas y edificios están diseñados para soportarlos y los equipos de emergencia están siempre prontos.

De la misma manera, debemos tener nuestras inversiones y finanzas personales diseñadas para los eventuales riesgos que hoy no estamos viendo. Además, no sorprendernos ni asustarnos cuando ocurran.

EL MARGEN DE SEGURIDAD DEBE SENTIRSE UN POCO DEMASIADO

El nivel de preparación debe sentirse como excesivo, ya que tiene que cubrir eventos que hoy parecen absurdos que sucedan.

Nuestro nivel de ahorro debería sentirse como un poco demasiado y nuestro nivel de deuda debería sentirse un poco menor al que creemos que podemos cubrir. En cuanto a nuestras inversiones, el nivel de riesgo del portafolio de inversión debería ser un poco menor al que creemos que podemos soportar psicológicamente.

_____________________________________

Hay una historia interesante, detallada en el libro de Morgan Housel, que resume esta idea del riesgo. Una historia sobre Harry Houdini:

Houdini hacía un truco en el cual invitaba a la persona más fuerte de la audiencia y le pedía que le pegara con toda su fuerza en el estómago. Era un boxeador amateur entonces podía fortalecer su abdomen y mantener su respiración de tal manera que soportaba cualquier golpe.

Después de un show en 1926, Houdini invitó a un grupo de jóvenes a conocerlo detrás del escenario. Gordon Whitehead, un chico que había visto el truco de Houdini, se acercó sin aviso y lo golpeó muy fuerte, creyendo que Houdini podría volver a hacer el truco. Houdini no estaba preparado y falleció unos días después a causa de las heridas.

Tenía una habilidad inigualable para afrontar riesgos. Sobrevivía cuando lo tiraban esposado a un río o lo enterraban en la arena, pero -al no estar preparado- no pudo sobrevivir a un riesgo que nunca vió venir.

Boston, Massachusetts, 1908. Harry Houdini antes de saltar del Puente de Harvard atado con cadenas de pies y manos.

___________________________________

Sin dudas una trágica historia, que nos muestra como podemos prepararnos para los desafíos conocidos, pero la fragilidad de lo desconocido siempre está presente.

Nos encontramos en un dilema, en el cual sin dudas el actual ambiente es positivo para los mercados financieros, pero tambien existen riesgos que hoy no vemos. Hace sentido hoy, invertir como un optimista pero prepararse como un pesimista.

En nuestros portafolios de inversión esto tal vez significa, que no debemos buscar inversiones complejas fuera de las tradicionales; que hace sentido tener un fondo de emergencia aprovechando que el cash se puede colocar arriba del 5%; y tal vez sea bueno mantener un alto porcentaje en renta fija la cual debería obtener muy buenos resultados -ajustado por volatilidad- en los próximos años.

“We are very good at predicting the future, except for surprises – which tend to be all that matter.” 3

Morgan Housel

Manuel Bordaberry

mbordaberry@paullier.com

- “Si no estás un poco confundido por lo que está sucediendo, no lo comprendes.” ↩︎

- Goldilocks: La referencia proviene del cuento infantil “Ricitos de Oro y los tres osos”, donde la protagonista, Ricitos de Oro, encuentra la sopa que está “ni muy caliente, ni muy fría, sino justa”. ↩︎

- “Somos muy buenos prediciendo el futuro, excepto por las sorpresas, que tienden a ser todo lo que importa.” ↩︎