El mercado financiero ofrece una variedad de instrumentos de inversión que se adaptan a distintos perfiles de riesgo y objetivos. Entre ellos, los productos de corto plazo, tambien denominados “money market”.

Los Treasury Bills de Estados Unidos, y las Letras de Regulación Monetaria Uruguayas se destacan como opciones atractivas para inversores que buscan seguridad, liquidez y una rentabilidad modesta. En este artículo, exploraremos cada uno de estos instrumentos financieros y analizaremos sus cualidades y beneficios.

Este tipo de instrumentos suele utilizarse para diversificar una cartera de inversiones, actuando como un componente de corto plazo en combinación con otras inversiones de mayor riesgo.

Tambien suelen ser utilizados para el manejo de la tesorería de las Empresas, dada la previsibilidad que permiten tener sobre los flujos futuros.

Por su parte, las instituciones financieras suelen utilizar estos instrumentos como herramienta para invertir sus excedentes de liquidez de manera segura y con una rentabilidad acorde.

Treasury Bill de Estados Unidos: La seguridad del gobierno federal

Treasury Bill de Estados Unidos: La seguridad del gobierno federal

Los Treasury Bills (comúnmente llamados Tbills) son instrumentos de deuda de corto plazo emitidos por el Departamento del Tesoro de los Estados Unidos para financiar las operaciones del gobierno y cubrir necesidades temporales de efectivo.

Cualidades y beneficios:

| Seguridad soberana Los Tbills son respaldados por el gobierno de los Estados Unidos, lo que los convierte en una de las inversiones más seguras y de menor riesgo en el mercado financiero en Dólares. | Liquidez Los Tbills son altamente líquidos y pueden venderse muy fácilmente en el mercado secundario antes de su vencimiento, sin penalidades. | Diversificación Son una opción atractiva para equilibrar una cartera de inversiones, especialmente para quienes buscan activos de bajo riesgo y con rendimientos estables. Ademas ofrecen una amplia variedad de plazos, adaptandose a las necesidades de cada uno. |

Letra de Regulación Monetaria en pesos uruguayos: Manejando la liquidez

Letra de Regulación Monetaria en pesos uruguayos: Manejando la liquidez

Las Letras de Regulación Monetaria (LRM) son instrumentos financieros emitidos por el Banco Central del Uruguay como parte de su política monetaria para regular la liquidez en el sistema financiero y controlar la inflación. Son instrumentos de corto plazo, equivalentes a los Tbills americanos, pero denominados en pesos uruguayos.

Cualidades y beneficios:

| Adaptable a sus necesidades El BCU suele ofrecer distintos vencimientos para las Letras en el mercado primario: 1 mes, 3 meses, 6 meses, 1 año, 2 años. Además en el mercado secundario se puede acceder a cualquier otro vencimiento intermedio. Esto permite al inversor ajustar los vencimientos a sus necesidades. | Seguridad Las LRM son consideradas inversiones de muy bajo riesgo, ya que están respaldadas por el Banco Central, que es quien emite los pesos uruguayos. | Evitar la perdida de valor Por efecto de la inflación, si mantenemos nuestros ahorros en pesos, los mismos pierden poder de compra cada día. Invertir el letras permite contrarrestarlo, y generar una rentabilidad en términos reales. |

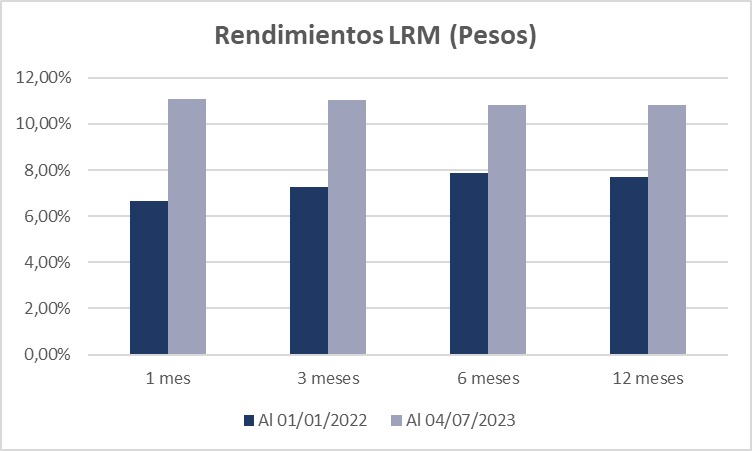

En el actual panorama financiero, resulta sumamente atractivo considerar la inversión en este tipo de productos de corto plazo. Esto se debe a que los Bancos Centrales, en su afán por controlar la inflación, han implementado un aumento significativo en las tasas de interés. Como consecuencia, estos productos presentan actualmente tasas atractivas.

1 mes 5,10%

3 meses 5,20%

6 meses 5,40%

1 año 5,10%

1 mes 11,00%

3 meses 11,00%

6 meses 10,80%

1 año 10,80%

En conclusión, los productos “money market” ofrecen a los inversores una combinación de seguridad, liquidez y una rentabilidad razonable. Estos instrumentos financieros son ideales para aquellos que buscan proteger su capital, poder acceder rápidamente a su dinero y mantener una inversión con bajo riesgo.

NOTA: Los rendimientos mencionados en este artículo corresponden al 04/07/2023. Son rendimientos brutos de mercado, tomados de fuentes que consideramos confiables. El propósito es únicamente facilitarle información sobre las alternativas disponibles en el mercado, y no se la debe considerar como una guía general de inversión.

Ec. Veronica Vazquez

vvazquez@paullier.com