26 de julio de 2022.

El S&P 500 ha tenido un rendimiento anualizado de aproximadamente 9,20% desde 1929 hasta hoy. Cualquier inversor que observe esto, podría creer que obtener estos resultados es algo relativamente fácil. Sin embargo, el índice en promedio ha tenido caídas de:

- 10% una vez al año

- 15% cada dos años

- 20% cada cuatro años

- 30% cada una década

- 40% cada un par de décadas.

El interés compuesto ha logrado rendimientos extraordinarios al invertir en el S&P 500 en el largo plazo, pero para obtener estos resultados el inversor debió mantenerse invertido durante todos estos periodos de volatilidad.

Al hacer el mismo análisis sobre acciones individuales, los datos son más shockeantes. Pongamos el ejemplo de Monster Beverages, una de las mejores inversiones de los últimos tiempos. Entre 1995 y el 2015 el retorno de la acción fue de 105.000%, transformando una hipotética inversión de 10.000 dólares en más de 10 millones de dólares.

Sin embargo, la acción tuvo cuatro caídas de 50% o más, dos de 66% y una de 75%. Una pesadilla de inversión para tener en un portafolio. Hay varios otros casos similares como Amazon, Netflix o Apple.

Convivir con la volatilidad es difícil. Más que nada en un mundo donde hay una abundancia de información a la cual podemos acceder fácilmente, donde tenemos un precio real-time de nuestras inversiones y donde las noticias que más nos llaman la atención son las pesimistas.

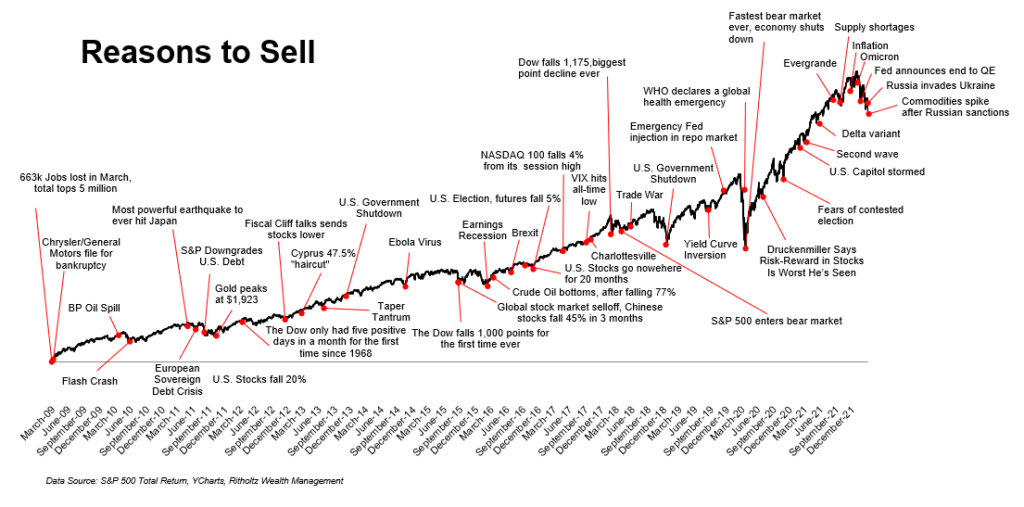

Si un analista comenta que el S&P 500 va a ser una buena inversión, parece que nos está vendiendo algo. Pero si un analista comenta que el mercado puede caer fuerte, parece que nos está ayudando. Esta idea está ilustrada en la siguiente gráfica creada por Ritholtz Wealth Management:

![]() Una primera conclusión que podemos tomar es que la volatilidad es normal. Partiendo de ello, podemos esperar que ocurra en un futuro y de esa manera estar preparados de antemano.

Una primera conclusión que podemos tomar es que la volatilidad es normal. Partiendo de ello, podemos esperar que ocurra en un futuro y de esa manera estar preparados de antemano.

“Todas las caídas del pasado parecen una oportunidad, y todas las posibles caídas en el futuro parecen un riesgo.”

Morgan Housel, autor de The Psychology of Money

![]() Una segunda idea que ayuda a convivir con la volatilidad es tener claro nuestro objetivo. Entender que el mercado accionario es una misma cancha donde juegan distintos tipos de jugadores. ¿Está sobrevaluada Mercadolibre? Capaz que sí. Capaz que no. Depende para quién.

Una segunda idea que ayuda a convivir con la volatilidad es tener claro nuestro objetivo. Entender que el mercado accionario es una misma cancha donde juegan distintos tipos de jugadores. ¿Está sobrevaluada Mercadolibre? Capaz que sí. Capaz que no. Depende para quién.

Para un analista de Wall Street que debe recomendar si Mercadolibre va a ser una buena inversión de acá a un año puede parecer sobrevaluada, pero para un fondo de pensión que tiene un horizonte de acá a 10 años puede ser una buena oportunidad.

Lo importante es tener claro nuestro propio horizonte de inversión, y no confundir señales de otros jugadores del mercado que capaz tienen un horizonte distinto al nuestro.

![]() Por último, una tercera idea es pensar la volatilidad como un precio. Para lograr esquivar la volatilidad podríamos salir del mercado y volver a entrar en el momento oportuno, pero eso está demostrado que es muy difícil de llevar a cabo. Lo que sí ayuda es diversificar nuestras inversiones, pero cada tanto esto no funciona, este año es un ejemplo de ello. Una solución es asumir la volatilidad como el precio de admisión que debemos pagar para obtener los resultados de largo plazo que estamos buscando.

Por último, una tercera idea es pensar la volatilidad como un precio. Para lograr esquivar la volatilidad podríamos salir del mercado y volver a entrar en el momento oportuno, pero eso está demostrado que es muy difícil de llevar a cabo. Lo que sí ayuda es diversificar nuestras inversiones, pero cada tanto esto no funciona, este año es un ejemplo de ello. Una solución es asumir la volatilidad como el precio de admisión que debemos pagar para obtener los resultados de largo plazo que estamos buscando.

Está claro que el mercado accionario es un generador de riqueza en el largo plazo, pero esto se logra a través del interés compuesto de estar invertido durante mucho tiempo. La dificultad está en lograr convivir con la volatilidad.

“La liquidez en el mercado accionario es la causante de que los inversores se focalicen erróneamente en el movimiento de los precios. Si compras un apartamento, un campo, o una franquicia de McDonalds, no pensas a cuánto se podría vender mañana, la semana que viene o el mes que viene. Pero las acciones, con su gran liquidez, convierten lo que debería ser una ventaja en una desventaja.”

Warren Buffet

Ec. Manuel Bordaberry

mbordaberry@paullier.com